Este análisis es de Ben Elliott, analista de Bloomberg Intelligence Government. Se publicó primero en la Terminal Bloomberg.

Ante el aumento del potencial para arbitraje regulatorio, los reguladores bancarios de todo el mundo han discrepado más a menudo sobre las reglas de capital bancario. La influencia del Comité de Supervisión Bancaria de Basilea se debilitó a medida que se desvanecían los recuerdos de la crisis financiera global. El resultado de las elecciones estadounidenses de 2020 podría impulsar el regreso a la coordinación internacional a medida que el gobierno de Biden vuelve a participar en las instituciones internacionales, pero no es garantía de que las normas estén más alineadas, ya que el Covid-19 genera diferencias entre los objetivos de política fiscal y monetaria de Europa y Estados Unidos.

Los miembros del Comité de Basilea generan consenso sobre los estándares globales de capital de referencia, que sirven como un piso para los bancos a nivel mundial. Los miembros incluyen el Banco Central Europeo, el Banco de Inglaterra, la Fed, el Banco Popular de China, el Banco Nacional de Suiza y autoridades financieras de otros países.

La banca en la sombra vuelve a preocupar tras la disrupción del COVID

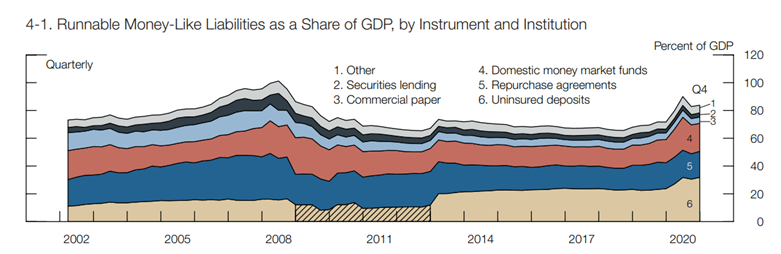

La Fed sigue enfocada en los pasivos tipo dinero ejecutables, que mostraron fragilidad en marzo de 2020, ya que las entidades no bancarias utilizaron los mercados de repos para aumentar el apalancamiento en determinadas operaciones. La última crisis financiera dejó parcialmente sin abordar las vulnerabilidades de la financiación mayorista a corto plazo y puede haber sido exacerbada por la propia política monetaria extraordinaria del banco central. La Fed ve un riesgo continuo de estrés en mercados de financiación clave y los reguladores podrían reactivar algunas normas de larga data para abordar el tema. El recientemente finalizado coeficiente de financiación estable neto, que exige cantidades mínimas de financiación a más largo plazo, completó la aplicación de Basilea III por parte de la Fed después de una década y contribuyó a la reducción general del riesgo de financiación para los bancos. Otros riesgos estructurales no bancarios, como los fondos del mercado monetario y los fondos mutuos de bonos y préstamos bancarios, podrían recibir más atención.

Los pasivos ejecutables se mantienen por debajo de los niveles de 2008

Los riesgos geopolíticos deberían tener gran importancia

Ante las futuras secuelas de la pandemia del Covid-19, creemos que es más probable que la Reserva Federal reinicie la línea base de amortiguador de capital contracíclico (CCyB) por encima del 0% como un seguro frente a una conmoción geopolítica similar e imprevista, aunque es probable que no sea hasta el 2023 y probablemente con un rezago en la implementación. La experiencia de Europa de poder liberar amortiguadores para aliviar temporalmente las restricciones de balance y mantener la oferta de crédito, sin tanta necesidad de establecer normas temporales, podría informar las propias decisiones de la Fed en los próximos meses. Los países más pequeños de la UE ya han comenzado a reiniciar los CCyB, aunque los estados más grandes siguen en 0%, junto con EE. UU.

Un colchón del 1% podría ser liberado en tiempos de estrés para garantizar que los préstamos bancarios continúen durante una ralentización, apoyando el mandato de la Fed de pleno empleo.

Calibración de CCyB por jurisdicción

Hong Kong, Suecia, Noruega prueban creación de amortiguador del 2,5%

Las jurisdicciones con amortiguadores de capital contracíclicos superiores al 0%, que incluyen a Hong Kong, Noruega y Suecia, crearon un experimento real al publicar las protecciones a diferentes tasas para apoyar los créditos. Solo Hong Kong, Noruega y Luxemburgo han mantenido amortiguadores en torno al 0% durante la pandemia. A medida que la Fed considera el futuro del CCyB de EE. UU., tendrá muchos datos para mostrar los beneficios de recalibrar el CCyB por encima del 0% sin requerir medidas provisionales más complicadas para fortalecer el crédito. La exposición de los bancos estadounidenses a incluso las jurisdicciones más reguladas podría ser causa de preocupación en el futuro.

Incluso Francia, Alemania y Gran Bretaña podrían representar un riesgo en el futuro, ya que las crisis económicas profundas y repentinas en esos países demostraron que era posible una desaceleración simultánea. La reducción generalizada del riesgo durante la pandemia podría aliviar las preocupaciones de los reguladores.

Las exposiciones transfronterizas vuelven a crecer

El foco no bancario de la pandemia tiene al capital bancario global en piloto automático

Creemos que la intermediación financiera no bancaria, también llamada banca en la sombra, probablemente seguirá siendo el enfoque de los reguladores bancarios globales, mientras que los prestamistas siguen proporcionando bastante crédito pese a los elevados niveles de capital. Los reguladores globales han sido lentos en proponer nuevas reglas, pero ese proceso se podría acelerar a medida que los reguladores de la era Trump abandonan los roles de liderazgo.

El COVID podría fusionar la agenda regulatoria por una década

Creemos que el Consejo Financiero de Estabilidad Financiera probablemente no presentará nuevas e innovadoras recomendaciones de estabilidad financiera en el encuentro del G20 de este año, pero prevemos que la pandemia configurará el panorama regulatorio global de los próximos años. Las primeras tensiones del mercado financiero, especialmente entre las entidades no bancarias que experimentaron episodios repentinos de falta de liquidez en sus discordantes libros de activos y pasivos, finalmente podrían poner la atención de los reguladores en el sector de la banca en la sombra, incluido un interés renovado en los fondos del mercado monetario. La banca en la sombra hizo saltar las alarmas en la crisis de 2008, pero solo recibió un tratamiento tangencial durante la última década.

Dado el alcance extremadamente limitado del trabajo del Consejo de Estabilidad Financiera (FSB) de 2020, compuesto en su mayoría de un informe sobre la turbulencia del mercado de marzo, esperamos algo de sustancia en los resultados previstos para octubre sobre los no bancos y otros temas.

Puntos clave:

• La cooperación y coordinación internacional siguen siendo clave; los reguladores de la administración Biden podrían impulsar la reincorporación.

• Las preocupaciones clave incluyen: 1) intermediación financiera no bancaria; 2) resistencia a las CCP; 3) pagos transfronterizos; 4) cambio climático; 5) referencias de tasas de interés; 6) amenazas cibernéticas

• La intermediación financiera no bancaria podría seguir siendo un enfoque clave en 2022 en EE. UU. y a nivel internacional.

The post Divergencia en las reglas globales sobre capital bancario: por qué es importante appeared first on Servicio Bloomberg Professional.