Este análisis fue escrito por el macro estratega senior de Bloomberg Intelligence Mike McGlone. Apareció anteriormente en la Terminal Bloomberg.

La mayor elasticidad, la inyección de liquidez sin precedentes que está descargando y un potencial cambio de paradigma en la demanda china apuntan a más caídas en las materias primas (commodities) en 2024. Cuando los precios aumentan de manera similar a los máximos en 2022, la oferta a menudo aumenta frente a la demanda. Lo que es diferente esta vez es que la tecnología está avanzando más rápido que nunca, acelerando las respuestas de la oferta, y el mercado bursátil está soportando una carga excesiva sosteniendo a las materias primas. La necesidad de China de un estímulo económico parece confirmar la trayectoria.

Nos hemos adelantado, pero nuestro sesgo es que el petróleo WTI, el cobre y el maíz probablemente regresen a un pivote de soporte duradero en torno a USD 40 el barril, USD 3 la libra y USD 4 el bushel en 2024, sin shocks de oferta. Una fuerza primaria para los precios más bajos podría llegar si el mercado bursátil de EE. UU. deja de subir. El oro está posicionado para mantenerse con un alto desempeño entre las materias primas.

Fue hace casi dos años cuando comenzamos a señalar la propensión de las materias primas a volver a los niveles de pivote duraderos después de picos similares a 2022, y 2024 puede ser una orden de ejecución inmediata para la propuesta. A principios de 2023, el mercado bursátil de EE. UU. estaba en un amplio descuento desde máximos históricos, lo que puede poner de relieve los riesgos de deflación por efecto derrame en 2024.

Cambio del orden mundial y posibilidad de reversión de materias primas

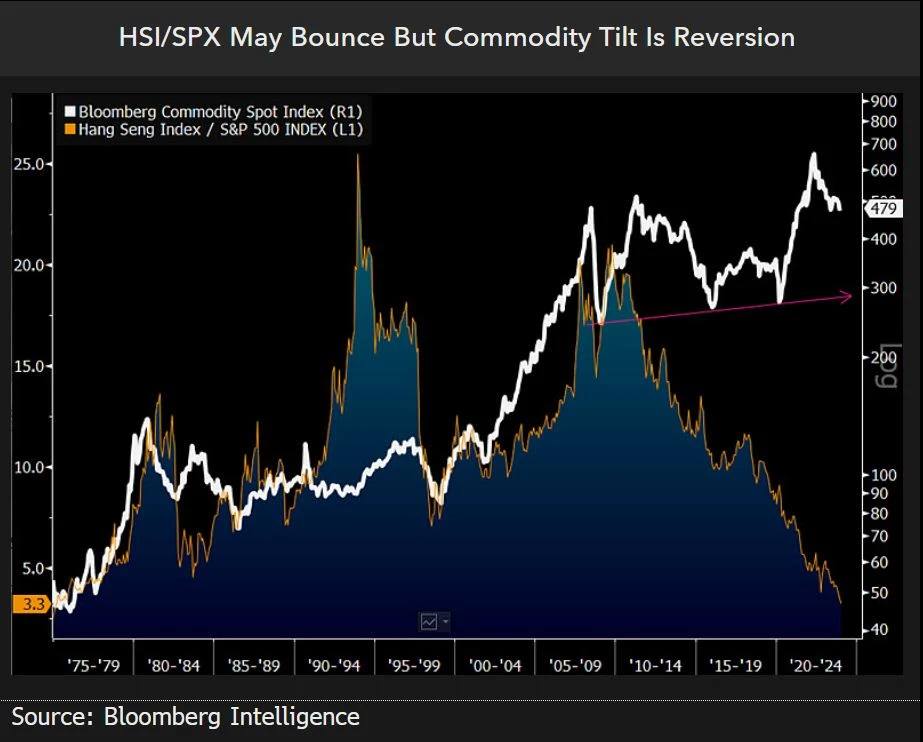

La relación más baja entre el índice Hang Seng (HSI) y el S&P 500 (SPX) desde 1975 a fines de enero puede presagiar un potencial de reversión y riesgos a la baja para los precios de las materias primas. En el proceso de seguir los pasos del rally al máximo de 2022, el Bloomberg Commodity Spot Index (BCOM) parece tener razones de sobra para continuar en 2024 con China en declive. Deberían esperarse fuertes rebotes desde niveles tan bajos en la relación HSI/SPX, pero nuestro gráfico muestra lo que podría augurar un cambio de paradigma en el orden mundial, gracias a la “amistad ilimitada” del presidente Xi Jinping con el presidente Vladimir Putin en 2022.

Los shocks de oferta son un factor importante que podría evitar que el BCOM caiga aproximadamente un 40% a su línea de tendencia alcista desde 2008, pero fue la guerra entre Rusia y Ucrania, potencialmente similar a la de Irak y Kuwait en 1990, lo que instaló el máximo de 2022 y una liquidez sin precedentes.

Materias primas podrían ser tragadas por el cocodrilo

El patrón de mandíbula de cocodrilo del mercado bursátil alcista de EE. UU. frente a los precios de las materias primas en declive puede mostrar un potencial escenario de pérdidas para el BCOM. La deflación de las materias primas está haciendo su parte para ayudar a revivir la economía global y alentar a los bancos centrales a pivotar. Las tendencias alcistas en las revisiones de las estimaciones de producción frente a las tendencias bajistas para el crecimiento económico global podrían presagiar que es improbable que las fuerzas orgánicas de tirón de la demanda impulsen a las materias primas, lo que deja los shocks de oferta como el principal factor que sí podría hacerlo. Nuestro gráfico muestra el margen a la baja en el BCOM y una fuerza superior que podría impulsarlo: cierto grado de reemplazo en el S&P 500 (SPX).

La necesidad de que las acciones de EE. UU. beneficien a todos puede ser una carga excesiva. La correlación BCOM-SPX a 120 meses de aproximadamente 0,45 frente a menos 0,10 al comienzo del milenio muestra los riesgos deflacionarios en dominó si el mercado bursátil de EE. UU. declina.

¿Puede el mercado bursátil de EE. UU. beneficiar a todos?

El índice spot BCOM cayó aproximadamente un 10% sobre una base anual al 30 de enero, especialmente porque subió demasiado hasta el máximo de 2022. Ese aumento fue por una buena razón, pero también podría ser el proceso de reversión recíproca, y esta vez se está produciendo en medio de un contratiempo potencialmente tardío común en los mercados emergentes de rápido crecimiento. China ha impulsado el aumento de los precios y la demanda de las materias primas, especialmente desde que se unió a la Organización Mundial del Comercio en 2001. Lo que parece insostenible en 2024 son las materias primas y los bonos del Tesoro de EE. UU. en la parte inferior de nuestra clasificación a un año, en tanto Bitcoin y el S&P 500 están en la parte superior.

Las criptomonedas son un indicador líder y tienen aproximadamente una beta de 3 veces al índice bursátil. El oro aparece como candidato principal para seguir avanzando, particularmente si EE. UU. sigue las tendencias de deterioro en el crecimiento económico en Europa y China.

Desaparece el descuento en las acciones; dependencia del estímulo de China

Hace un año, las materias primas esperaban una recuperación en China, y el S&P 500 estaba a un descuento de aproximadamente el 25% desde su máximo. La caída de los precios de los materiales parece estar en riesgo de acelerarse en 2024, especialmente debido a los riesgos de reversión en el mercado bursátil de EE. UU., que ha batido récords, y la creciente dependencia del estímulo de Pekín. Esta inclinación es clara en nuestro panel de materias primas que muestra los metales preciosos en la parte superior y los granos, los metales industriales y la energía en la parte inferior. Es lógico que el sector con mayor elasticidad de la oferta sea el que presenta desempeño más débil, y generalmente se necesita que los precios lleguen a ser demasiado baratos para que se formen los pisos.

Para el petróleo, cobre y maíz (llamados “las tres C” por los vocablos en inglés crude oil, copper and corn), los niveles duraderos de pivote/media son de alrededor de USD 40 el barril en WTI, USD 3 la libra en cobre y USD 4 el bushel en maíz. El oro puede estar haciendo la transición desde lo que era una resistencia de USD 2.000 la onza hacia el soporte.

The post Materias primas cambiaron a rumbo descendente en 2022, y podría mantenerse en 2024 appeared first on Servicio Bloomberg Professional.